Tout achat ou vente de produits ou de services doit faire l’objet d’une facturation - c’est une obligation légale (v. article L441-3 du Code de commerce et art. 289 du Code Général des Impôts).

De ce fait, le vendeur doit délivrer une facture dès la réalisation de la vente ou de la prestation de service.

Attention, en cas d’omission des mentions obligatoires, une amende de 75 000 euros pouvant être portée à 50% de la somme facturée ou qui aurait dû être facturée peut être infligée aux entreprises qui ne respectent pas ces obligations.

I. - Les mentions obligatoires à indiquer sur votre facture

Une fois le modèle téléchargé, vous devez le personnaliser pour que la facture soit conforme à la loi. En effet, les mentions suivantes doivent être présentes sur toute facture.

A. - Identification du vendeur et de l’acheteur

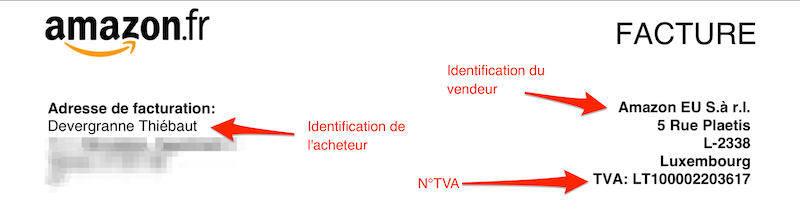

Le premier élément à indiquer est le nom du vendeur (imposé par l’article 242 nonies A de l’annexe II du Code général des impôts). En pratique voici à quoi cela ressemble :

Il faut indiquer en détail :

- Pour les entreprises individuelles : le nom patronymique de la personne, le cas échéant avec son nom commercial

- Pour les EIRL : la dénomination, avec les termes “entrepreneur individuel à responsabilité limitée” ou EIRL et, le cas échéant, préciser s’il y a un patrimoine affecté

- Pour les sociétés : la dénomination de l’entreprise (ex : société à responsabilité limité) avec mention du capital social

Ce à quoi il faut ajouter l’adresse du vendeur. Une fois le vendeur identifié, il faudra également préciser les éléments d’identification de l’acheteur, à savoir :

- Le nom ou la raison sociale de l’acheteur

- Son adresse ou son siège social

En général ces éléments sont présents dans l’en-tête de la facture, comme indiqué ci-dessus.

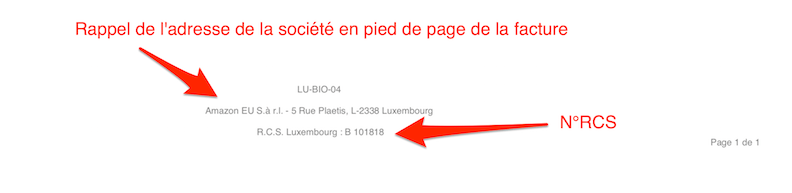

2. Les numéros d’identification RCS et de TVA

Le second point à mentionner tient aux numéros d’immatriculations RCS ou au répertoire des métiers et aux numéros de TVA, si l’entreprise est assujettie à la TVA. Il est d’usage de rappeler les éléments principaux de la société en pied de page de la facture, ici dans cet exemple avec le n°RCS pour Amazon, et son adresse postale, le numéro de TVA ayant été indiqué en haut de page (cf. capture d’écran précédente) :

Ces obligations proviennent de l’article 242 nonies A qui impose que figure sur la facture :

2° Le numéro individuel d’identification attribué à l’assujetti en application de l’article 286 ter du code précité et sous lequel il a effectué la livraison de biens ou la prestation de services ; 3° Les numéros d’identification à la taxe sur la valeur ajoutée du vendeur et de l’acquéreur pour les livraisons désignées au I de l’article 262 ter du code précité ; 4° Le numéro d’identification à la taxe sur la valeur ajoutée du prestataire ainsi que celui fourni par le preneur pour les prestations pour lesquelles le preneur est redevable de la taxe ;

Les numéros de TVA intracommunautaire sont très importants en particulier si l’achat est un achat intracommunautaire - car dans ces cas, la TVA sera auto-liquidée (en pratique dans ce cas la facture doit être faite sans TVA).

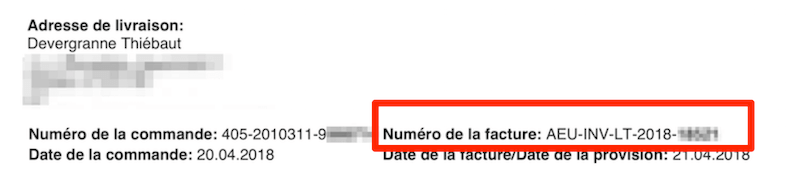

3. Le numéro de facture

Ensuite la facture doit comporter un numéro unique qui va permettre de l’identifier. Il n’y a pas de format prédéterminé, le principe étant qu’il doit s’agir d’une numérotation basé sur une séquence chronologique et continue. Voici l’exemple pour notre facture Amazon :

Voici quelques exemples de numérotations chronologiques :

- 2018-001, 2018-002, 2018-003…

- 001, 002, 003, 004…

- KEP-001, KEP-002, KEP-003…

Le Code Général des impôts précise qu’il est possible de choisir des séries distinctes à condition d’en justifier (ex : la société a plusieurs boutiques qui ont chacunes des numéros de facturation différents) :

Art. 242 nonies A de l’annexe II au CGI

7° Un numéro unique basé sur une séquence chronologique et continue ; la numérotation peut être établie dans ces conditions par séries distinctes lorsque les conditions d’exercice de l’activité de l’assujetti le justifient ; l’assujetti doit faire des séries distinctes un usage conforme à leur justification initiale

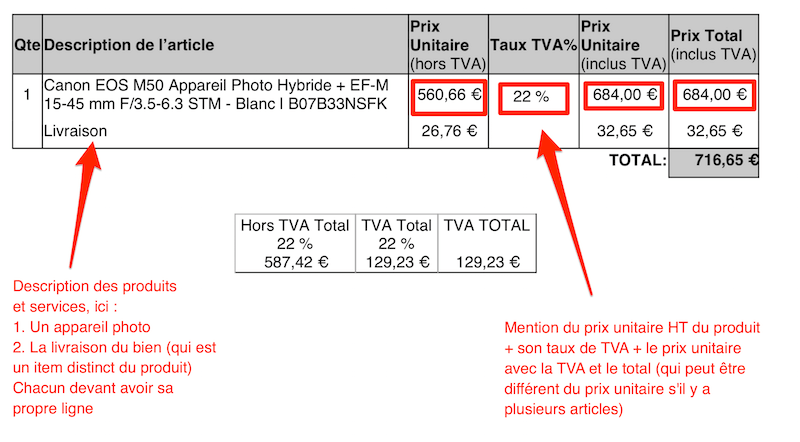

4. Le détail précisé des biens ou des prestations

La facture doit également préciser le détail précis des prestations. Il faut être rigoureux sur ces points et s’assurer que l’ensemble des éléments dans la check-list suivante sont bien présents :

- la description du bien ou du produit

- la quantité

- la dénomination précise

- le prix unitaire hors taxes

- le taux de TVA - ou l’exonération (ex : pour les auto-entrepreneurs)

- les éventuelles remises ou plus généralement toute réduction de prix (ex : -20%)

Voici un exemple pratique de facture comportant l’ensemble des détails relativement aux biens et qui est conforme à la loi :

La jurisprudence de la Cour de cassation nous donne un exemple intéressant de cas dans lequel un avocat avait émis une facture sans préciser le détail des diligences effectuées pour le compte de ses clients. Le client mécontent porte l’affaire devant les tribunaux et obtient le remboursement de l’ensemble des montants versées en raison du fait que la facture était illicite :

“l’ordonnance énonce que le client qui a payé librement des honoraires après service rendu ne peut solliciter du juge de l’honoraire la restitution des sommes versées ; qu’en l’espèce, toutes les factures contestées ont été réglées ; que si une grande partie des factures produites ne précisaient pas les diligences effectuées, elles étaient accompagnées d’une lettre de l’avocat expliquant ses diligences et le cas échéant de la copie des actes effectués (la plupart du temps des conclusions) (…) Qu’en statuant ainsi, alors que les factures de l’avocat ne précisaient pas les diligences effectuées ce dont il résultait que le client pouvait solliciter la réduction des honoraires, le premier président a violé les textes susvisés”

Il est donc important de veiller à ce que ces éléments soient suffissamment précis!

Voici les dispositions du Code Général des Impôts :

Art. 242 nonies A de l’annexe II au CGI:

“8° Pour chacun des biens livrés ou des services rendus, la quantité, la dénomination précise, le prix unitaire hors taxes et le taux de taxe sur la valeur ajoutée légalement applicable ou, le cas échéant, le bénéfice d’une exonération ;

9° Tous rabais, remises, ristournes ou escomptes acquis et chiffrables lors de l’opération et directement liés à cette opération ;

10° La date à laquelle est effectuée, ou achevée, la livraison de biens ou la prestation de services ou la date à laquelle est versé l’acompte visé au c du 1 du I de l’article 289 du code précité, dans la mesure où une telle date est déterminée et qu’elle est différente de la date d’émission de la facture ;

11° Le montant de la taxe à payer et, par taux d’imposition, le total hors taxe et la taxe correspondante mentionnés distinctement”

5. Autres éléments à préciser

Au-delà de la date qui doit être galement précisée, il existe une série d’autres cas particuliers, tels que certaines exonérations ou régimes particuliers de TVA, que l’on trouve

5° Lorsque le redevable de la taxe est un représentant fiscal au sens de l’article 289 A du code précité, le numéro individuel d’identification attribué à ce représentant fiscal en application de l’article 286 ter du même code, ainsi que son nom complet et son adresse ; 6° Sa date d’émission ; 12° En cas d’exonération, la référence à la disposition pertinente du code général des impôts ou à la disposition correspondante de la directive 2006/112/CE du Conseil du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée ou à toute autre mention indiquant que l’opération bénéficie d’une mesure d’exonération ; 13° Lorsque l’acquéreur ou le preneur est redevable de la taxe, la mention : " Autoliquidation " ; 14° Lorsque l’acquéreur ou le preneur émet la facture au nom et pour le compte de l’assujetti, la mention : " Autofacturation " ; 15° Lorsque l’assujetti applique le régime particulier des agences de voyage, la mention " Régime particulier-Agences de voyages " ; 16° En cas d’application du régime prévu par l’article 297 A du code précité, la mention " Régime particulier-Biens d’occasion ", " Régime particulier-Objets d’art " ou " Régime particulier-Objets de collection et d’antiquité " selon l’opération considérée ; 17° Les caractéristiques du moyen de transport neuf telles qu’elles sont définies au III de l’article 298 sexies du code précité pour les livraisons mentionnées au II de ce même article ; 18° De manière distincte, le prix d’adjudication du bien, les impôts, droits, prélèvements et taxes ainsi que les frais accessoires tels que les frais de commission, d’emballage, de transport et d’assurance demandés par l’organisateur à l’acheteur du bien, pour les livraisons aux enchères publiques visées au d du 1 du I de l’article 289 du code précité effectuées par un organisateur de ventes aux enchères publiques agissant en son nom propre, soumises au régime de la marge bénéficiaire mentionné à l’article 297 A du même code. Cette facture ne doit pas mentionner de taxe sur la valeur ajoutée.

A noter que le ministère de l’économie et des finances a mis à disposition une base de questions / réponses relativement à la facturation.